- 城市:全国

- 发布时间:2020-08-31

- 报告类型:企业监测分析

- 发布机构:克而瑞

导读:

营业收入同比增长146%,总资产突破千亿。规模增长的同时,债务结构也在持续优化。

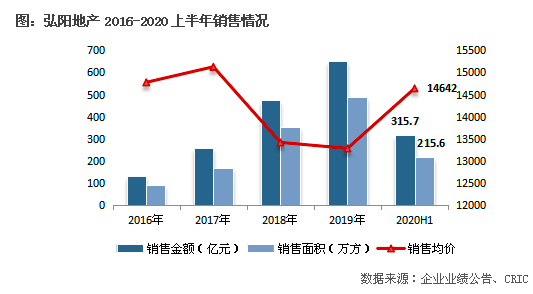

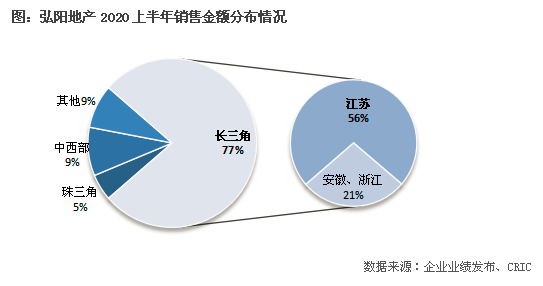

【均价增幅明显,全国布局续见成效】2020年上半年,弘阳地产合约销售金额315.7亿元,同比增速4.4%,完成预售目标的42%。合约销售面积215.6万方,销售均价同比增长超10%至14642元/平方米。签约回款率高达91%,保持行业高位。江苏销售额占比达56%。同在长三角的安徽、浙江同比增加15个百分点至21%。珠三角和中西部的占比也略有提升,全国化版图将更加清晰。

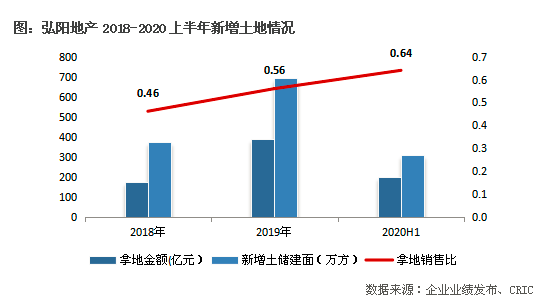

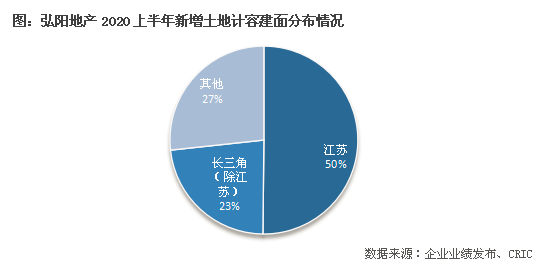

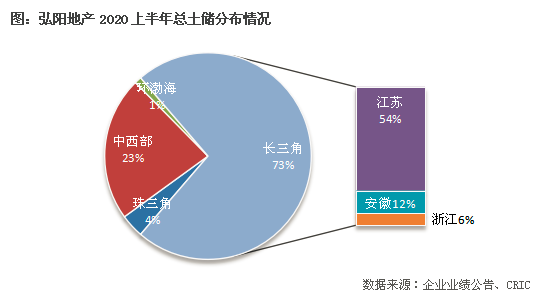

【积极拿地,布局战略升级】2020年上半年新增21幅土地,新增土地计容建面307万平方米,平均楼面地价为6408元/平方米,拿地金额约197亿元,拿地销售比高达0.62。布局战略升级为“做透大江苏,深耕都市圈,做强中心城”,新增土储近半位于江苏。此外,聚焦长三角、大湾区、成渝等重点区域,长三角建面占比达23%,其他城市占比27%。截止期末弘阳拥有1837万平方米土地储备,权益建面968万平方米,权益占比约53%。

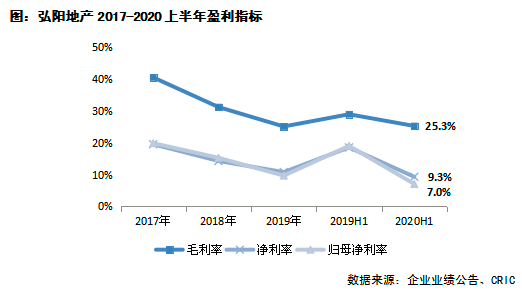

【收入倍增,规模增长显著】营收同比大增146%,物业销售部分占比98%,主要是由于期内结转交付的项目变多。营收推动利润增长,期内实现毛利润24.34亿元,较2019年末上升115%,但毛利率下降3.7个百分点至25.3%。净利润8.95亿元,归母净利润6.77亿元。净利率和归母净利率分别为10.8%和9.7%。

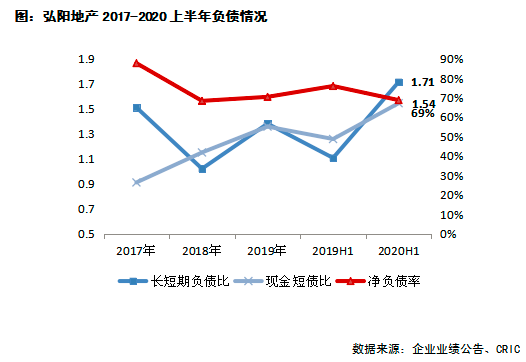

【债务杠杆安全,结构优化】截止本期末,企业持有现金182.8亿元,短期债务同比减少12.1%至118.4亿元,现金短债比上升至1.54,短期偿债压力不大。长短债比1.71,较期初也有所优化。净负债率比年初下降1.7个百分点至68.7%,低于行业平均水平。

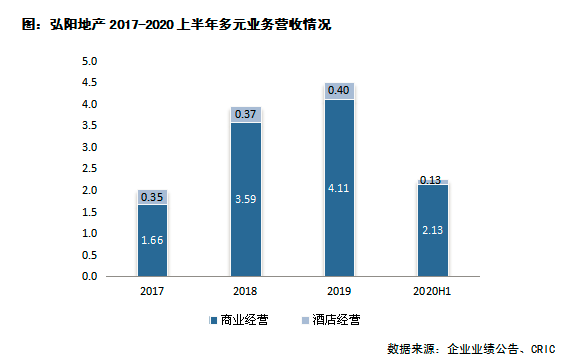

【“双轮驱动”,打造差异化优势】弘阳坚持“住宅+商业双轮驱动”的战略。2020年上半年,商业经营板块实现营业收入2.13亿元,同比增加14.2%,酒店经营板块实现营收0.13亿元,同比下滑28.7%,商业和酒店合计营收占比2.3%。持续推广“弘阳广场”品牌,将与地产板块产生协同效应。

1销售

均价增幅明显

全国布局续见成效

销售稳健,均价同比增长超10%。2020年上半年,弘阳地产合约销售金额315.7亿元,同比增速4.4%,对比百强房企平均-2.7%的销售业绩增速,表现较为稳健。同时,弘阳完成了750亿元预售目标的42%,销售金额排名较年初上升3位至第51名。同期合约销售面积同比下降5.9%至215.6万平方米,销售均价同比增长超10%至14642元/平方米,这主要得益于销售区域和产品结构的优化。签约回款率高达91%,保持行业高位。

全国化布局续见成效,江苏作为大本营贡献最大。弘阳原先是一家根植于江苏的区域型房企,上市后企业不断外拓,截止本期末合约销售已经覆盖了30多个城市。江苏省作为企业的发家之地,销售额占比虽相比去年同期下降25个百分点,但仍贡献过半,达56%。同在长三角区域的安徽、浙江则同比增加15个百分点至21%。珠三角和中西部的占比也略有提升,分别为5%和9%。随着越来越多的城市开始贡献销售,弘阳的全国化版图将更加清晰。

2投资

积极拿地

布局战略升级由于弘阳仍处于扩张阶段,继续保持了积极的拿地态度。2020年上半年新增21幅土地,新拓展了安庆、淮安、宿迁、咸阳、芜湖等城市。新增土地计容建面307万平方米,平均楼面地价为6408元/平方米,拿地金额约197亿元,按此计算的拿地销售比高达0.62,明显高于百强房企平均拿地销售比0.37。

布局战略升级为“做透大江苏,深耕都市圈,做强中心城”。2020年上半年新增土储中,近半位于江苏,建面达154万平方米,目前已完成除连云港外省内所有地级市的布局。此外,聚焦长三角、大湾区、成渝等重点区域,其中长三角建面占比达23%,成都、重庆、长沙等其他城市占比27%。

土地储备充足,全国布局深化。截至2020年6月30日,弘阳拥有169个项目共1837万平方米土地储备,较期初上升8.5%,权益建面968万平方米。总土储权益占比约53%,较年初进一步下降了2个百分点,体现了企业合作拿地的规模有所上升。按照目前的销售情况和增长速度来看,弘阳的土地消化周期约为3-4年,储备较为充足。从总土储布局来看,全国布局进一步深化,中西部和珠三角占比进一步提升,分别为23%和4%。

3盈利

表现收入倍增

规模增长显著

营收同比大增146%,物业销售部分占比98%。2020年上半年弘阳地产实现营业收入96.24亿元,同比大幅增长146.3%,其中物业销售收入为贡献主力,为93.98亿元,占比98%。营收主要是由于期内结转交付的项目变多,且相比2019年营收集中在下半年的局面,调整了结转节奏。此外,商业和酒店经营收入总计约2.25亿元,占比2%。

营收推动利润增长,毛利率有回升空间。报告期内,弘阳地产实现毛利润24.34亿元,较2019年末上升115%,但毛利率下降3.7个百分点至25.3%。毛利率下降主要是受到交付项目的城市分布影响,高毛利项目结转变少。长期来看,由于企业采取收并购、商住联动的多元拿地模式,能提高资金使用效率,并且随着新进入城市的深耕和产品升级,预期未来整体毛利将有所回升。净利润同比上升23.5%至8.95亿元,归母净利润同比下降8.8%至6.77亿元。净利率和归母净利率分别同比下跌9.3和7.4个百分点至10.8%和9.7%。

5战略

“双轮驱动”打造差异化优势

基于独特的商业基因,弘阳坚持“住宅+商业双轮驱动”的战略。2020年上半年,弘阳商业经营板块实现营业收入2.13亿元,同比增加14.2%,酒店经营板块实现营收0.13亿元,同比下滑28.7%,商业和酒店合计营收占比2.3%。

持续推广“弘阳广场”品牌,地产与商业产生协同效应。截止本期末,弘阳地产已在南京、常州和烟台累计开业3座弘阳广场,正在筹备的弘阳广场有11座,分布在安庆、合肥、扬州和济宁等城市。企业在业绩会上表示,安庆综合体项目中的住宅部分已在6月实现开盘,去化率近9成,商业部分也已开工建设。商业与地产发挥协同效应,将打造差异化优势。